Thuế giá trị gia tăng (Thuế GTGT) là loại thuế phổ biến nhất mà mọi doanh nghiệp, hộ cá nhân kinh doanh cần theo dõi để kê khai nộp thuế theo đúng quy định hiện hành. Để hiểu rõ hơn về thuế giá trị gia tăng hãy cùng Bảo Tín tìm hiểu những thông tin quan trọng và đối tượng chịu thuế và đối tượng không chịu thuế giá trị gia tăng qua bài viết bên dưới nhé!

1. Thuế giá trị gia tăng là gì?

Thuế giá trị gia tăng ( Thuế GTGT) hay còn gọi là thuế VAT là một loại thuế gián thu được đánh trên khoản giá trị tăng thêm của dịch dịch vụ và hàng hóa phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng và được nộp vào ngân sách Nhà nước theo mức độ tiêu thụ hàng hóa, dịch vụ. Hiểu đơn giản, thuế giá trị gia tăng là một loại thuế được tính cộng giá bán của các loại hàng hóa dịch vụ trong đơn hàng và do người tiêu dùng thanh toán hoặc chi trả khi sử dụng hàng hóa, dịch vụ đó.

Xem thêm: Dịch vụ kế toán trọn gói Bảo Tín

2. Đối tượng chịu và không chịu thuế giá trị gia tăng

2.1. Đối tượng chịu thuế GTGT

Đối tượng chịu thuế GTGT là hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam, trừ các đối tượng không chịu thuế theo quy định của Luật thuế GTGT.

Mức thuế suất 0%:

Áp dụng cho các loại hàng hóa, dịch vụ sau:

- Vận tải quốc tế

- Các dịch vụ của ngành hàng hải, hàng không

- Lắp đặt công trình và xây dựng

- Dịch vụ sửa chữa tàu bay.

Được quy định chi tiết tại Điều 9, Thông tư 219/2013/TT-BTC

Mức thuế suất 5%:

Áp dụng cho các hàng hóa, dịch vụ sau:

- Quặng để sản xuất phân bón, thuốc trừ sâu bệnh, chất kích thích tăng trưởng cây trồng và vật nuôi

- Dịch vụ sơ chế bảo bảo quản nông nghiệp

- Sản phẩm trồng trọt

- Lâm sản chưa qua chế biến

- Thực phẩm tươi sống

- Thiết bị, dụng cụ y tế

- Bán nhà ở xã hội

Được quy định chi tiết tại Điều 10, Thông tư 219/2013/TT-BTC

Mức thuế suất 10%:

Các hàng hóa, dịch vụ còn lại không thuộc vào mức thuế 0% và 5%.

Lưu ý:

- Thuế GTGT sẽ được xác định khác nhau đối với các loại hàng hóa và dịch vụ khác nhau, được quy định rõ tại Điều 8, Thông tư 219/2013/TT-BTC.

- Nếu cơ sở kinh doanh không xác định theo từng mức thuế suất thì phải tính và nộp thuế theo mức thuế suất cao nhất của hàng hóa, dịch vụ mà cơ sở sản xuất, kinh doanh.

- Đối với hàng hóa nhập khẩu thì thực hiện theo mức thuế quy định cụ thể tại Biểu thuế nhập khẩu ưu đãi.

Xem thêm: Dịch vụ đào tạo có chịu thuế gtgt không và mức đóng là bao nhiêu?

2.2. Đối tượng không chịu thuế GTGT

Đối tượng không chịu thuế GTGT là những sản phẩm trồng trọt, sản phẩm nông nghiệp nhập khẩu và kinh doanh thương mại, dịch vụ nông nghiệp, sản phẩm muối, bảo hiểm, các dịch vụ tài chính, dịch vụ y tế, dịch vụ duy trì cảnh quan công cộng.

Được quy định rõ tại Điều 4, Thông tư 219/2013/TT-BTC.

3. Vai trò và bản chất của thuế GTGT

Thuế giá trị gia tăng có vai trò rất lớn trong xã hội ngày nay. Giúp điều tiết thu nhập của tổ chức, cá nhân tiêu dùng hàng hóa, dịch vụ chịu thuế GTGT. Ngoài ra thuế GTGT còn tạo ra nguồn thu tương đối lớn cho ngân sách nhà nước. Chiếm khoảng 20% – 30%. Khuyến khích xuất khẩu hàng hóa thúc đẩy chế độ hoạch toán, kế toán, sử dụng hóa đơn, chứng từ qua ngân hàng.

4. Phương pháp tính thuế GTGT

4.1 Cách tính thuế GTGT khấu trừ

| Số thuế giá trị gia tăng phải nộp = Thuế GTGT đầu ra – Thuế GTGT đầu vào được khấu trừ. |

- Thuế giá trị gia tăng đầu ra = ∑ giá tính thuế của hàng hóa, dịch vụ thuế bán ra x Thuế suất thuế GTGT của hàng hóa, dịch vụ đó = tổng số thuế GTGT của hàng hóa, dịch vụ bán ra ghi trên hóa đơn GTGT.

- Thuế giá trị gia tăng đầu vào được khấu trừ = ∑ số thuế ghi trên hóa đơn thuế GTGT mua hàng hóa, dịch vụ( bao gồm cả tài sản cố định hàng hóa, dịch vụ chịu thuế GTGT).

Thuế giá GTGT đầu vào được khấu trừ theo theo quy định như sau:

- Thuế đầu vào của hàng hóa, dịch vụ dùng vào sản xuất kinh doanh hàng hóa, dịch vụ chịu thuế giá trị gia tăng chịu thuế thì được khấu trừ.

- Thuế đầu vào của hàng hoá, dịch vụ được khấu trừ phát sinh trong tháng nào được kê khai khấu trừ khi xác định thuế phải nộp của tháng đó không phân biệt còn trong kho hay đã xuất đi.

Bảng giá tính thuế GTGT:

|

Đối tượng |

Giá tính thuế |

|

Hàng hóa, dịch vụ do cơ sở sản xuất, kinh doanh |

Giá bán chưa có thuế GTGT |

|

Hàng hóa, dịch vụ chịu thuế TTĐB |

Giá bán chưa có thuế GTGT + thuế TTĐB |

|

Hàng hóa chịu thuế bảo vệ môi trường (BVMT) |

Giá bán chưa có thuế GTGT + thuế BVMT |

|

Hàng hóa chịu thuế TTĐB và thuế BVMT |

Giá bán chưa có thuế GTGT + thuế TTĐB + thuế BVMT |

|

Hàng hóa nhập khẩu |

Giá nhập tại cửa khẩu + thuế nhập khẩu (nếu có) + thuế TTĐB (nếu có) + thuế BVMT (nếu có) |

|

Hàng hóa, dịch vụ dùng để trao đổi, biếu, tặng, cho |

Giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh |

|

Sản phẩm, hàng hóa, dịch vụ dùng để khuyến mại theo quy định của pháp luật |

0 |

|

Hoạt động cho thuê tài sản |

Số tiền cho thuê chưa có thuế GTGT |

|

Hàng hóa bán theo phương thức trả góp, trả chậm |

Giá bán trả một lần chưa có thuế giá trị gia tăng, (không bao gồm khoản lãi trả góp, lãi trả chậm) |

|

Gia công hàng hóa |

Giá gia công chưa có thuế GTGT |

|

Hoạt động xây dựng, lắp đặt |

Giá trị công trình, hạng mục công trình thực hiện bàn giao chưa có thuế GTGT |

|

Hoạt động kinh doanh bất động sản |

Giá bán BĐS chưa có thuế GTGT – giá chuyển quyền sử dụng đất/ tiền thuế đất phải nộp NSNN |

|

Hoạt động đại lý, môi giới, dịch vụ hưởng hoa hồng |

Tiền hoa hồng nhận được chưa có thuế GTGT |

Xem thêm: Thuế giá trị gia tăng được khấu trừ là gì? Cách tính chi tiết

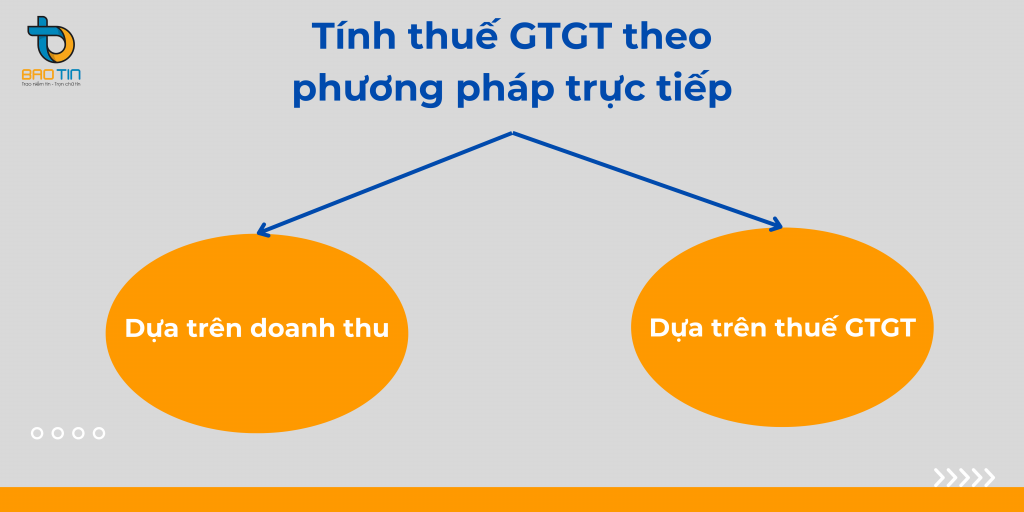

4.2 Theo phương pháp tính trực tiếp trên thuế GTGT

4.2.1 Phương pháp tính trực tiếp trên thuế GTGT:

| Số thuế giá trị gia tăng phải nộp = Giá trị gia tăng của hàng hóa, dịch dịch vụ chịu thuế x Thuế suất thuế giá trị gia tăng của loại hàng hóa, dịch vụ đó. |

Trong đó:

a) Giá trị gia tăng = Doanh số của hàng hóa, dịch vụ bán ra – Giá vốn của hàng hóa, dịch vụ bán ra.

b) Thuế suất thuế là mức thuế phải nộp trên một đơn vị hàng hóa, dịch vụ chịu thuế.

Được quy định rõ tại Điều 13, Thông tư 219/2013/TT-BTC.

Xem thêm: Hướng dẫn 2 phương pháp tính thuế giá trị gia tăng

4.2.2 Phương pháp trực tiếp trên doanh thu

|

Số thuế GTGT phải nộp |

= |

Tỷ lệ % |

x |

Doanh thu |

Tỷ lệ được quy định như sau:

|

Lĩnh vực hoạt động |

Tỷ lệ % |

|

Phân phối, cung cấp hàng hoá |

1% |

|

Dịch vụ, xây dựng không bao thầu nguyên vật liệu |

5% |

|

Sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu |

3% |

|

Hoạt động kinh doanh khác |

2% |

5. Kê khai và nộp thuế GTGT

Kỳ khai thuế: Xem các tiêu chí để khai thuế tại Điều 8, 9, Nghị định 126/2020/NĐ-CP.

Hồ sơ khai thuế và các hướng dẫn liên quan xem chi tiết tại Điều 13, Thông tư 80/2021/TT-BTC.

6. Quyết toán thuế GTGT

Trường hợp khi kết thúc hợp đồng nhà thầu đối với trường hợp hợp đồng thanh toán nhiều lần thì doanh nghiệp mới phải quyết toán thuế GTGT

Xem thêm tại Điểm e, Khoản 6, Điều 8, Nghị định 126/2020/NĐ-CP

7. Hoàn thuế

Cơ sở kinh doanh nộp thuế GTGT theo phương pháp khấu trừ thuế nếu có số thuế GTGT đầu vào chưa được khấu trừ hết trong tháng (đối với trường hợp kê khai theo tháng) hoặc trong quý (đối với trường hợp kê khai theo quý) thì được khấu trừ vào kỳ tiếp theo; trường hợp lũy kế sau ít nhất mười hai tháng tính từ tháng đầu tiên hoặc sau ít nhất bốn quý tính từ quý đầu tiên phát sinh số thuế GTGT đầu vào chưa được khấu trừ hết mà vẫn còn số thuế GTGT đầu vào chưa được khấu trừ hết thì cơ sở kinh doanh được hoàn thuế.

8. Câu hỏi thường gặp

Trả lời: Số thuế giá trị gia tăng phải nộp = Thuế GTGT đầu ra – Thuế GTGT đầu vào được khấu trừ.

Trả lời: Áp dụng cho các hàng hóa, dịch vụ sau:

- Quặng để sản xuất phân bón, thuốc trừ sâu bệnh, chất kích thích tăng trưởng cây trồng và vật nuôi

- Dịch vụ sơ chế bảo bảo quản nông nghiệp

- Sản phẩm trồng trọt

- Lâm sản chưa qua chế biến

- Thực phẩm tươi sống

- Thiết bị, dụng cụ y tế

- Bán nhà ở xã hội

Trả lời: Có 2 phương pháp

- Phương pháp tính trực tiếp trên thuế GTGT

- Phương pháp tính trực tiếp trên doanh thu

Block "so-dien-thoai" not found